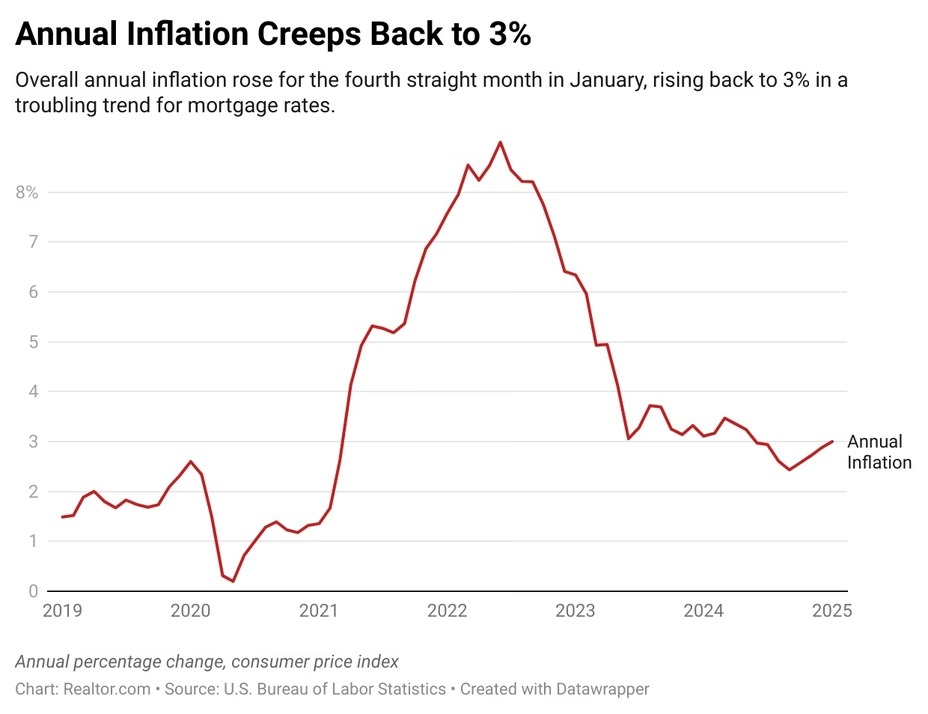

根据美国劳工部周三发布的消费者价格指数(CPI)数据显示,1月份的年通货膨胀率已连续第四个月上升,达到了3%,高于12月份的2.9%。这一消息将迅速推动抵押贷款利率上升,使得潜在购房者面临更大的经济压力。

数据显示,剔除波动较大的食品和能源价格后,核心通货膨胀率同比上涨了3.3%。在汽车保险、二手车、医疗保健和航空票价等多个领域,价格均有所上涨。由于通货膨胀数据超出预期,10年期美国国债收益率迅速上升,最多上涨了10个基点,而抵押贷款利率通常与长期债券收益率密切相关。

根据房利美(Freddie Mac)的数据,上周30年期固定利率抵押贷款的平均利率为6.89%,自年初以来一直徘徊在7%左右。美联储在上个月的会议上暂停了对短期利率的降息,而最新的通货膨胀数据以及近期的就业数据表明劳动力市场依然强劲,这可能会让美联储在短期内不再考虑降息。

美联储设定的年通货膨胀目标为2%,当通货膨胀超出目标时,通常会通过提高利率来进行调控。此次令人担忧的通货膨胀报告出现在特朗普总统上任不久后,他曾承诺降低消费者价格,这无疑会加大对共和党的压力。

值得注意的是,1月份通货膨胀的上升发生在特朗普承诺实施的新关税之前。大多数经济学家认为,关税将对美国公司进口商品征税,可能会推高某些产品的成本,从而加剧通货膨胀。

住房成本仍然是通货膨胀的主要驱动因素。1月份,住房成本的上涨继续推动整体通货膨胀,住房指数同比上涨了4.4%。然而,这是三年来住房通货膨胀的最低年增幅,因其自2023年初以来的持续下降而得以实现。

Bright MLS的首席经济学家丽莎·斯图尔特万特表示,住房是通货膨胀数据中最难以消退的部分。1月份,住房几乎占据了整体价格上涨的30%。不过,她也指出,住房价格增长放缓和租金下降的迹象已经开始在通货膨胀数据中显现。

由于劳工部在计算租金和估算房主成本时的测量方式,住房成本的变化可能需要六个月或更长时间才能在每月的CPI数据中反映出来。如果没有住房成本的放缓,整体通货膨胀数字将很难达到美联储的2%目标。她认为,增加住房供应,无论是租赁还是出售,都是缓解住房成本并降低整体通货膨胀率的关键。